¿Por qué, tras décadas de hablar de inclusión financiera, la brecha de protección en nuestra región sigue estancada en un alarmante 81%?

La respuesta corta suele culpar a la “falta de cultura aseguradora”. Sin embargo, los expertos con experiencia en el sector, se atreven a decir que la verdadera barrera no es cultural, sino operativa. El mercado potencial está ahí: millones de familias vulnerables en México, Colombia y Centroamérica (por citar tres paíuses/regiones) que enfrentan riesgos climáticos, de salud y patrimoniales sin red de seguridad.

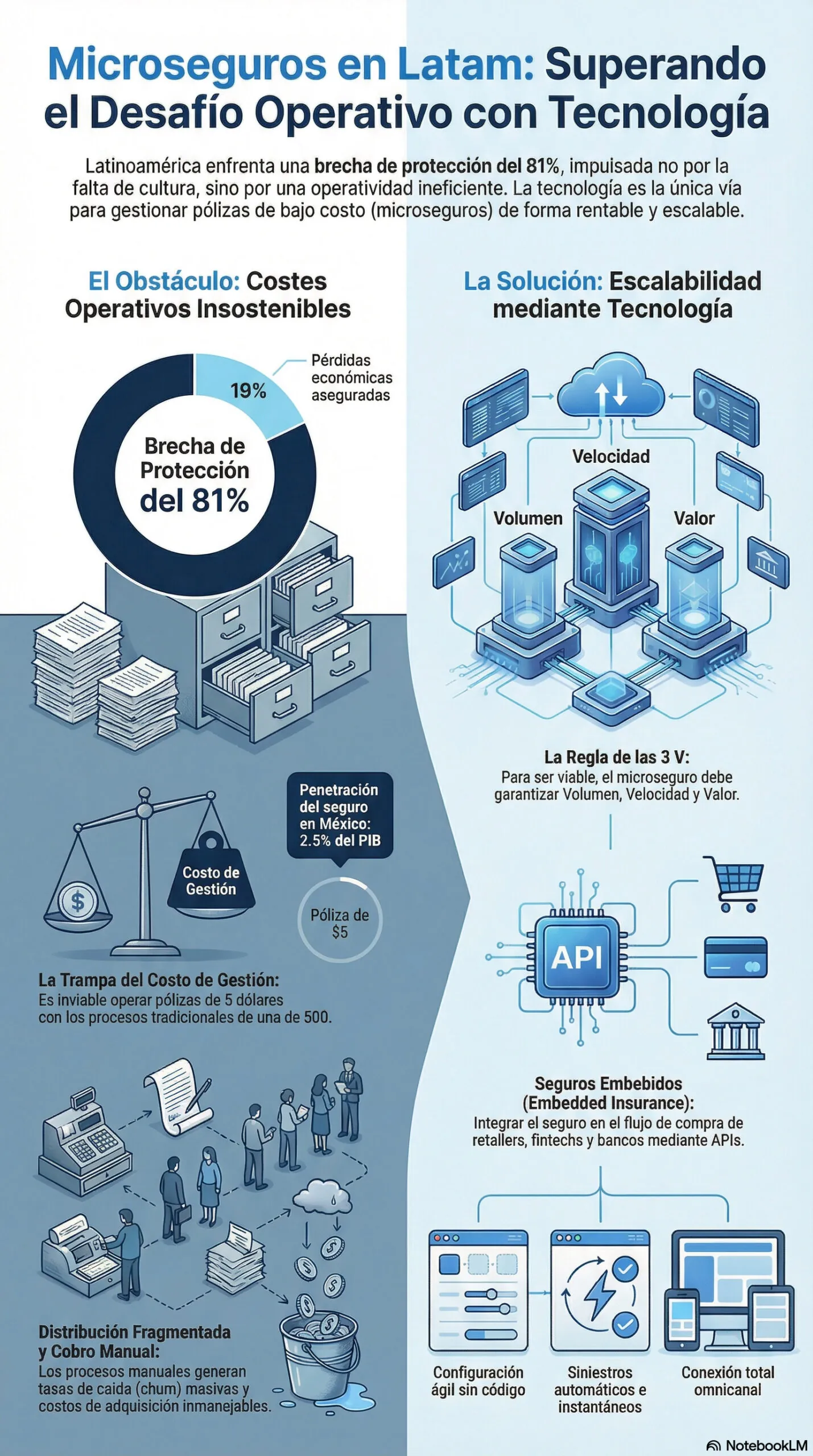

Según datos recientes de Mapfre Economics, América Latina mantiene una brecha de protección del 81% frente a desastres, lo que significa que solo el 19% de las pérdidas económicas están aseguradas . En México, la penetración del seguro apenas roza el 2.5% del PIB, una cifra que la AMIS ha señalado repetidamente como insuficiente para una economía de este tamaño

El problema no es que el producto sea malo. El problema es que se intenta operar seguros de 5 dólares con los mismos procesos y costes que una póliza de 500. Y esa matemática, sencillamente, no permite escalar.

Para entender la magnitud del desafío, es vital revisar el panorama completo de los desafíos de la inclusión financiera en la región, pero hoy nos centraremos específicamente en una variable: los costes operativos.

La trampa de los costes operativos en el microseguro

Para que un microseguro sea viable, debe cumplir con la regla de las 3 V: Volumen, Velocidad y Valor. Si fallamos en la velocidad de emisión o en la eficiencia de la gestión, el margen técnico se lo come el coste administrativo.

Aquí es donde la estrategia tradicional de las aseguradoras choca con la realidad de la inclusión financiera. No podemos pedirle a un agente que dedique dos horas a vender una póliza paramétrica de lluvias o un seguro de vida saldo deudor. El coste de adquisición (CAC) sería superior a la prima anual.

¿Dónde se rompe el modelo actual?

- La distribución está claramente fragmentada: Intentar llegar al cliente final uno a uno es inviable.

- Cobro manual: Los problemas en el pago de primas pequeñas genera tasas de caída (churn) masivas.

- Siniestros lentos: Si un cliente de bajos ingresos tarda 30 días en recibir su indemnización, el seguro pierde su función social y su credibilidad.

Del producto a la distribución: El papel de los canales masivos

Para cerrar esta brecha en México y la región, la industria ha entendido que el seguro no se vende, se “embebe” (del inglés embedded insurance). La alianza con retailers, fintechs y la banca (Bancaseguros) es el canal natural.

Como se comentó en un anterior post del blog sobre Seguros masivos e inclusión financiera (2025), el éxito radica en integrar el seguro en el momento de compra de otro bien o servicio. Pero esta integración exige una capacidad tecnológica que muchos cores aseguradores legados no tienen.

Aquí es donde soluciones tecnológicas y plataformas SaaS como SegNeurona se vuelven críticas. No se trata solo de emitir una póliza digital; se trata de orquestar un ecosistema donde:

- El retailer ofrece el seguro en su punto de venta (físico o digital).

- La compañía recibe el riesgo en tiempo real mediante APIs.

- El cliente recibe su certificado en WhatsApp (o similar) al instante (por poner un ejemplo).

Sin una plataforma que optimice / automatice este flujo de extremo a extremo, la “alianza estratégica” se convierte en una pesadilla operativa de excels y conciliaciones manuales a fin de mes.

Claves tecnológicas para operar volumen con bajo ticket

Si se quieren atacar los altos porcentajes de desprotección, hay que focalizar la atención en repensar la arquitectura tecnológica.

No es un enfoque demasiado complejo, pero hay que considerar tres premisas:

- Configuración ágil (sin depender de programación): Lanzar un nuevo seguro no puede convertirse en un calvario tecnológico de seis meses. La clave del éxito está en tener la libertad de modificar coberturas y precios en cuestión de días. Solo así podemos probar y descubrir qué es lo que realmente necesita el mercado sin esperar a que el departamento de TI tenga hueco para hacerlo.

- Atención de siniestros instantánea (gestión automatizada): En los seguros de bajo costo, la confianza se gana o se pierde en el momento del pago. Necesitamos herramientas que permitan al cliente reportar su incidente y recibir su dinero casi al instante (especialmente en seguros que se activan automáticamente por datos, como los climáticos). Esto elimina burocracia interna y demuestra al usuario que el seguro funciona de verdad.

- Conexión total entre canales: Un cliente puede comprar su póliza en la caja de un OXXO, pero luego querer resolver una duda a través de un chat en su celular. Es indispensable que la compañía (por poner un ejemplo) tenga toda la información unificada en un solo lugar para reconocer al cliente y atenderlo bien, sin importar si viene del mundo físico o del digital.

Tal y como profundizamos en nuestro artículo sobre Escala con control (2025), operar masivos sin control tecnológico es la receta perfecta para el descontrol financiero y el fraude.

Conclusión: La tecnología como habilitador social

La brecha de protección en Latinoamérica no se cerrará con buenas intenciones, sino con eficiencia operativa. La inclusión financiera es, hoy más que nunca, un reto de ingeniería de procesos y tecnología.

Para los actores en México y Colombia, el mensaje es claro: si queremos llegar a la base de la pirámide, debemos invertir en sistemas que soporten el volumen.

El próximo mes, profundizaremos en cómo la velocidad de implementación es clave en este proceso, en nuestro análisis sobre Time-to-market y escalabilidad.

Acerca de SegNeurona

En el mercado de seguros masivos y microseguros, la diferencia entre rentabilidad y pérdidas operativas reside en la plataforma de gestión. SegNeurona de MPM Software permite a aseguradoras y corredores automatizar el ciclo de vida completo de productos de alto volumen y bajo ticket. Desde la distribución embebida hasta la gestión de siniestros, nuestra tecnología SaaS le permite escalar su negocio sin escalar sus costes administrativos.